<監修>あいわ税理士法人/奥津 雅之先生

節税できる税金の種類

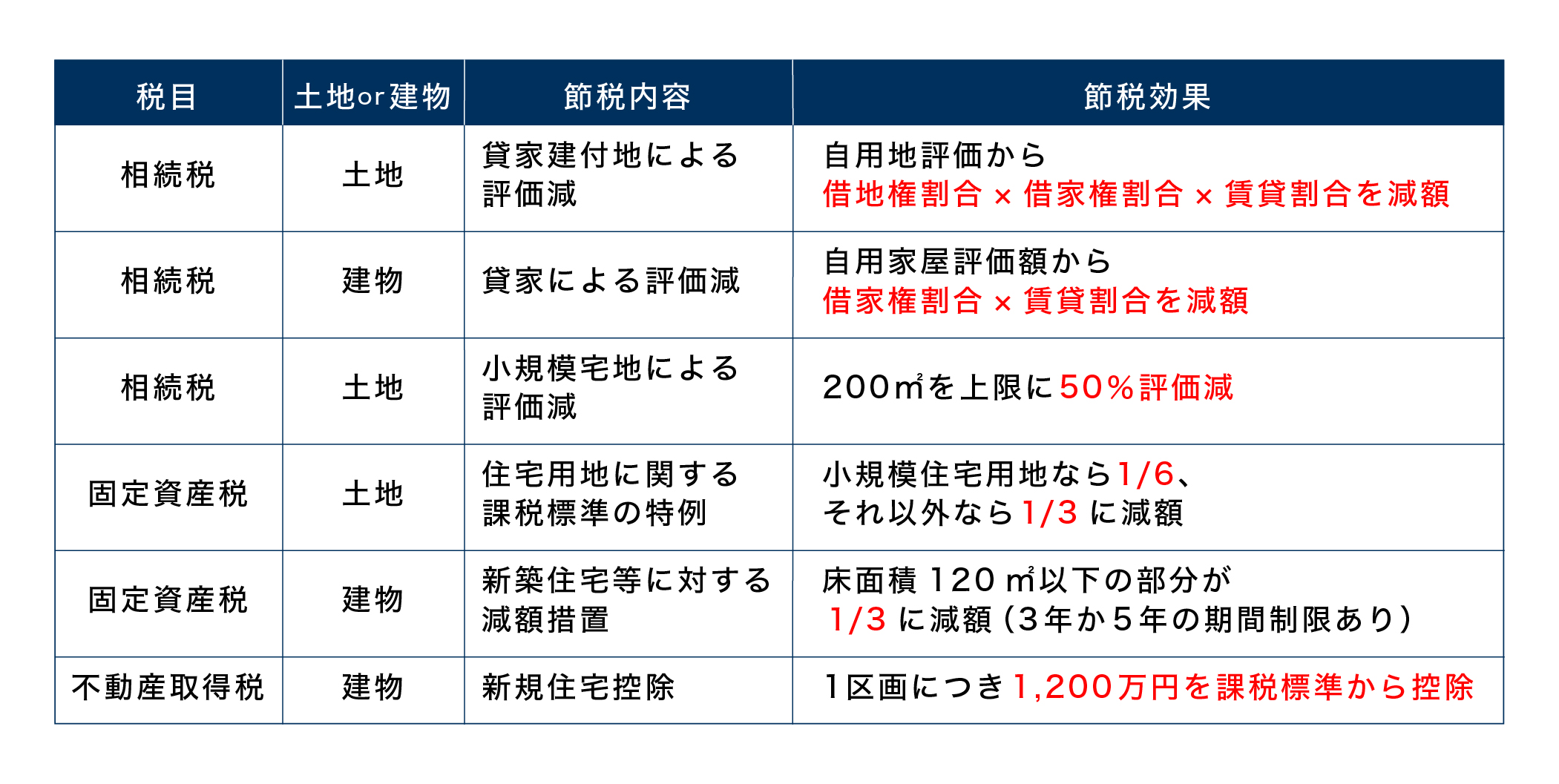

賃貸ガレージハウス経営、賃貸アパート・マンション経営など「土地の上に建物を建て、第三者に賃貸する土地活用」を行うことで節税できる税金の種類には、大きく「相続税」「固定資産税」「不動産取得税」があり、それぞれ適用されるための条件があります。それぞれの税金の内容と、節税のポイントについて紐解いてみましょう。

■各税金の内容と節税効果

相続税の節税効果

相続税を算出する元となるのが「相続税評価額」。

相続税評価額とは、その土地・建物にどれくらいの金銭的価値があるのかを把握するための評価基準で、評価が高ければ税額が高くなり、評価が低くなるほど安くなります。

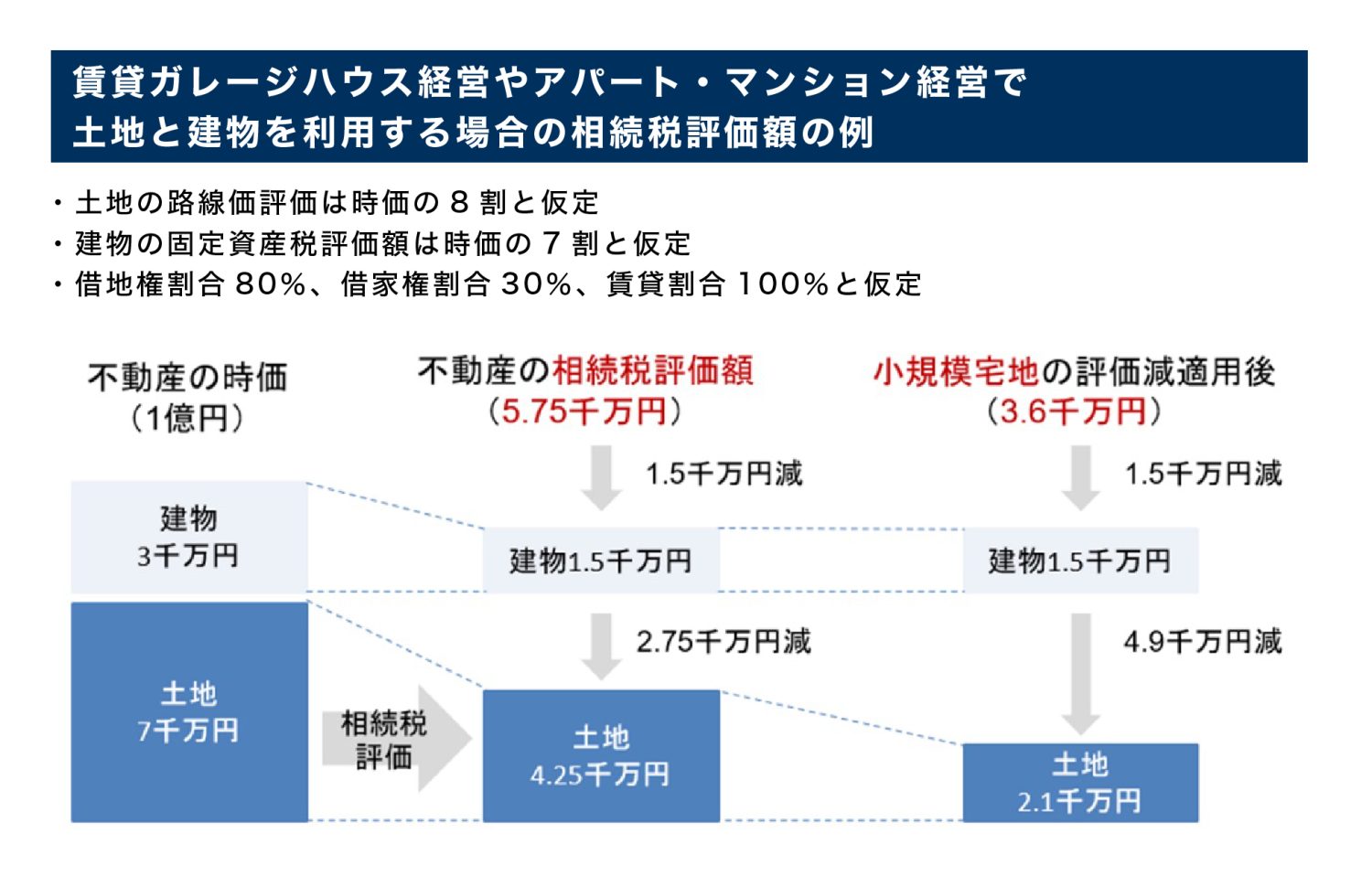

まずは賃貸ガレージハウス経営やアパート・マンション経営で土地と建物を利用する場合の相続税評価額の計算方法についてみてみましょう。

●土地に対する相続税評価額の計算方法

自用地の評価額※1(1-借地権割合※2×借家権割合※3×賃貸割合※4)

●建物に対する相続税評価額の計算方法

自用家屋評価額※5×(1-借家権割合×賃貸割合)

※1 自用地の評価額:国に定められた「路線価による評価」(道路に面する土地1㎡あたりの評価額に基づく評価)または「倍率方式による評価」(固定資産税評価額に基づく評価)のいずれかで算出されます。

※2 借地権割合:その土地の権利のうち借地が何割を占めるかを示す数値のこと。この価額は地域によって異なり、一般的に主要駅の周辺や人気のあるエリアは借地権割合が高くなる傾向にあります。

※3借家権割合:賃貸物件の評価に利用される一定の割合のことで全国一律30%に設定されています。

※4 賃貸割合:実際に家賃が発生している部分の床面積に基づいて算出されます。

※5 自用家屋評価額:固定資産税評価額 × 1.0になります。(固定資産税評価額は毎年市区町村から送られてくる固定資産税課税明細書に記載されています)

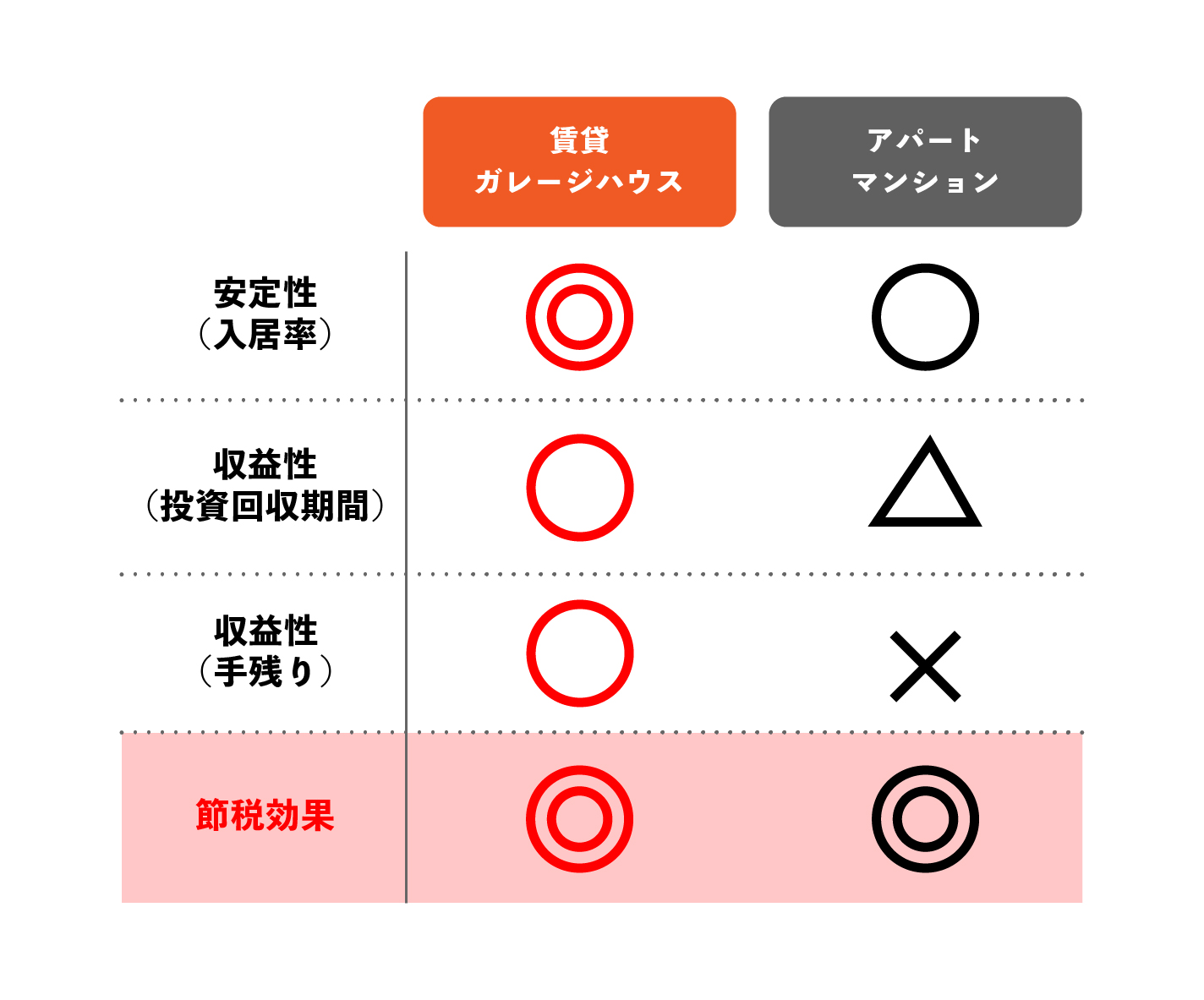

土地・建物それぞれ相続税評価額の計算式に出てくるのが「賃貸割合」ですが、これは入居率が高ければ高いほど減額が大きくなる特徴があります。

つまり、相続税を安くおさえるためには、「つねに満室」を目指せる物件であることが重要。アパート・マンションであれば「駅から近い」「ペット可」など、何かしら需要のある特徴をもたせることがポイントとなるでしょうが、競合が多いことも事実。

その点、車・バイクを屋内に駐車でき、愛車と暮らせるという特徴をもった賃貸ガレージハウスは 、一般的なアパート・マンションに比べて物件数が少なく「つねに満室」を目指せる魅力ある物件の一つです。相続税の節税対策としておすすめの土地活用と言えます。

また、土地の相続税においては「小規模宅地の特例」も適用されます。

これは、被相続人が賃貸住宅として使っていた土地を相続する場合、相続税評価額を50%減額できる特例。相続人が相続し申告期限までに事業継続・保有継続した場合に提供されます。200㎡までという上限はありますが、節税の効果は大きいと言えます。

固定資産税の優遇措置

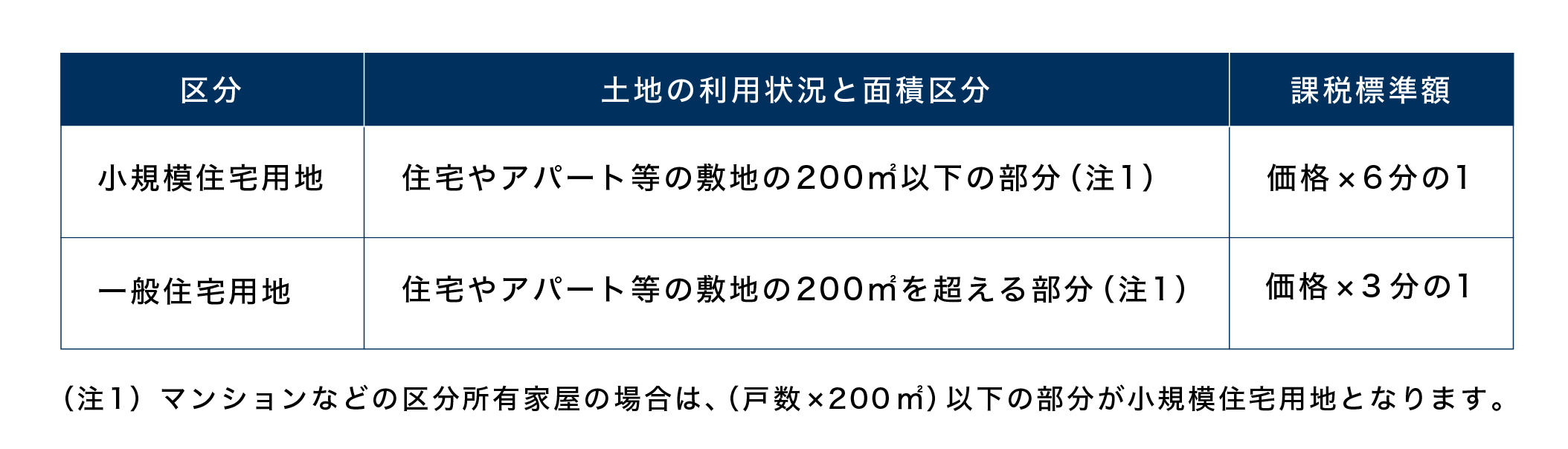

賃貸ガレージハウス経営やアパート・マンション経営などの住宅用不動産の場合、土地と建物の両方において固定資産税の優遇措置が適用されます。

住居部分が1/2以上であれば建物用途が住宅扱いとなるため「住宅用地の軽減措置」が適用され、小規模住宅用地なら1/6、小規模住宅用地以外は1/3に減額。

さらに、新築住宅の場合、「新築住宅等に対する減額措置」も適用されます。

居住部分の割合が1/2以上で、居住部分の床面積が50㎡以上280㎡以下の場合、120㎡まで1/2に減額されます。3年または5年の期間制限はありますが、新築物件によって得られる節税メリットは大きくなります。

また、固定資産税は使用した資材によっても評価額が変わります。

内壁や設備に多くの建材を使うアパート・マンションは評価額が上がりますが、賃貸ガレージハウスは、ガレージ部分の内部は仕切りがなく造りも簡素なため、アパート・マンションに比べて固定資産税の評価額が低くなる傾向にあると言えます。

不動産取得税の控除適用要件

不動産取得税については、新築住宅について一定の要件を満たす場合、「新築住宅控除」が適用されます。住宅の取得者から各都道府県の条例の定めに従って申告された場合に限り適用されます。

- 延べ床面積が50㎡以上240㎡以下である住宅を新築した場合には、一戸につき1,200万円が控除。

- 賃貸ガレージハウス、賃貸用のアパート・マンション※を新築した場合には、一区画当たりの床面積が40㎡以上240㎡以下である場合に一区画につき1,200万円が価格から控除(1部屋ごとに判定)。

<計算式>

(住宅の価格-1,200万円 )×3%=税額

※「不動産取得税」は新築した時の価格をもとに、「固定資産税」は新築した翌年1月1日現在の価格をもとに計算されますので税額を計算する際の基礎となる課税標準額は同じ額になりません。

50㎡以上240㎡以下の判定をするため、大規模なアパート・マンションだと適用されないこともありますが、賃貸ガレージハウスであれば多くの物件で要件を満たす可能性が高いと思われます。

まとめ

つまり、相続税、固定資産税、不動産取得税の全ての税目でメリットが受けられるということです。相続税評価額は、入居率が高ければ高いほど減額が大きくなる特徴がありますので、一般的なアパート・マンションに比べて物件数が少なく入居希望者が安定的に確保できる賃貸ガレージハウスは有利であると言えます。また、固定資産税に関しても、ガレージハウスは1階がガレージ、2階が住居になるため居住部分の割合が2分の1以上となり、住宅用地と家屋の両方の減額を受けられる可能性が高い物件であり、節税の観点からもガレージハウスはお勧めできる土地活用方法。新築物件を建てる場合はさらに多くの優遇措置が適用されます。

| アパート・マンション経営に比べても、多くの節税メリットを享受できる可能性の高い賃貸ガレージハウス経営。土地活用を検討されている方は選択肢の1つとして検討してみてはいかがでしょうか。 |  |

プレミアムガレージハウスでは、ガレージハウスでの土地活用をワンストップでサポート。土地の広さや条件に見合ったプランの提案~収支プラン作成~設計・建築~入居者募集~賃貸借契約までの全工程をサポートし、ガレージハウス経営を成功に導きます。

独自のデータベースと「入居待ち登録システム」の導入により、入居者募集をしっかりサポート。入居率99.2%※、入居者待ち数4,000件以上※という実績を誇ります。

ガレージハウス経営に少しでも興味がある人は、ぜひお気軽にご相談ください。

※ 2022年11月時点

和光市

和光市

土地活用事業を生業とするオーナー自らが選んだ、 プレミアムガレージハウス

土地活用事業を生業とするオーナー自らが選んだ、 プレミアムガレージハウス

【第1回:専門家に学ぶ土地活用講座(全3回)】 税理士が基礎から解説!節税に有利な土地活用とは?

【第1回:専門家に学ぶ土地活用講座(全3回)】 税理士が基礎から解説!節税に有利な土地活用とは?

アパート・マンション経営を検討中の方も必見!賃貸ガレージハウスの建築費はいくらかかる?建築費の内訳や初期費用相場について解説!

アパート・マンション経営を検討中の方も必見!賃貸ガレージハウスの建築費はいくらかかる?建築費の内訳や初期費用相場について解説!